e-文書法とは?対象書類や電子帳簿保存法との違いも解説

契約の電子化を進める上で大きな注目を集めている電子帳簿保存法の改正について、袖山喜久造税理士によるセッションの内容をもとに、電子帳簿保存法の基本的な仕組みや2022年1月に施行される改正法の概要、法令対応や文書管理の観点から電子契約化において検討すべきポイントを紹介します。

2022年1月、電子帳簿保存法が改正されます。契約の電子化を進めるうえで注目を集めている本法の改正について、2021年11月にドキュサインが開催したオンラインイベント『Digital Day 4.0 変化の時代のDX』の中から、SKJ総合税理士事務所 所長の袖山 喜久造税理士によるセッションの内容をもとに、電子帳簿保存法の基本的な仕組みや2022年1月に施行される改正法の概要、法令対応や文書管理の観点から電子契約の導入において検討すべきポイントなどを紹介します。

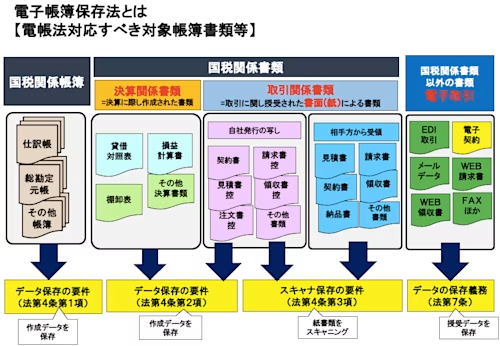

電子帳簿保存法は、税法で保存が必要な帳簿や書類(国税関連帳簿書類)をデータで保存する場合の保存方法の特例法です。条文の構成は大きく、①国税関係帳簿書類の保存方法の特例、②電子取引に係るデータの保存義務、の2つに分かれています。

国税関係帳簿書類の保存方法の特例は、税法で保存が義務付けられている帳簿書類をデータ保存するための入力や保存、システムなどの要件を規定しています。国税関係帳簿書類は、法人税法や消費税法などにより原則として書面(紙)による保存が義務付けられていますが、この電子帳簿保存法により、一定の要件を満たしたデータによる備え付けや保存が特例として容認されています。

また、電子取引に係るデータの保存義務では、法人税法・所得税法の保存義務者を対象に、取引情報をデータで授受した場合のデータ保存義務を規定しています。電子取引に係るデータは、EDI取引や電子契約書、メールのデータ、添付書類、FAX、電子インボイス、Web発行領収書など、データで授受される取引情報が該当し、これらは国税関係書類以外の書類として他の税法の規定(例えば青色申告の承認取消しなど)が適用されます。そもそも税法では電子取引データは保存が義務付けされていませんが、電子帳簿保存法では、データで授受される取引情報は電子取引としてデータ保存義務の対象となっています。

セッション資料より引用

このように、国税関係帳簿書類は紙での保存が原則で、申請により電子帳簿保存法の規定に従ってデータでの保存も可能、電子取引に係わる授受データは電子帳簿保存法の規定によりデータの保存義務があるということになります。

紙とデータの両方の交付があった場合、法人税法では紙の保存が義務づけられており、電子帳簿保存法ではデータでの保存が可能とされています。保存義務の根拠規定が異なるので、原則両方の保存が必要となります。ただし、国税庁から2021年11月に新しい一問一答が示され、同一の内容の書類が紙とデータの両方で発行された場合、社内ルールによりどちらかを正本として取り扱うこととしていれば、紙またはデータのどちらかの保存だけで良いことになりました。

もう1つ注意すべき点があります。青色申告法人や連結納税の承認を受けている会社は、法人税法の規定により帳簿書類を備え付け、その取引を記録し、当該帳簿書類を保存する義務があります。この当該書類には電子取引のデータも含まれます。保存がない場合には、青色申告や連結納税の承認が取り消されてしまうリスクがありますので、配慮が必要です。

次に、2022年1月に施行される電子帳簿保存法改正について、ここでは5つの項目に分けて紹介します。

国税関係帳簿書類を電子保存する際、これまでは事前に所轄税務署長の承認が必要でしたが、この承認制度が廃止となります。電子保存を開始する3カ月前までに承認申請書を出さなければならず、確認などの手続きもあり、これが電子化を大きく阻害しているという声もありました。今回の改正で、電子帳簿保存法の定める要件を満たしていれば、すぐに電子化することができます。

国税関係帳簿書類に係るデータ及び電子取引データを電子帳簿保存法の要件に従った保存がされていない場合には、税法上保存義務がある帳簿書類として取り扱われません。またスキャナ保存(紙書類をスキャニングしてデータ保存)及び電子取引データの改ざんなどにより不正が確認された場合の重加算税が10%加重に賦課されます。従来の重加算税の税率に加えて10%加重に賦課されますので、データ改ざんには厳しく対処する姿勢が鮮明となっています。

2022年1月1日以降の電子取引に係るデータの書面保存は不可となります。これまでは電子取引のデータを書面に出力して、紙の書類と一緒に保存という会社も多かったと思いますが、2022年1月1日以降に行った電子取引のデータは紙の出力で保存することができなくなります(*)。一方で保存要件は若干緩和されます。文書管理システムなど、データを保存するシステムにおいて、データの検索項目が「取引年月日」「取引金額」「取引先」の3項目に限定されます。日付と金額は範囲指定が可能で、3つのうち2項目以上の検索項目で条件設定ができればよいということになります。なお、ダウンロードにより検索可能な場合は、検索機能は不要です。

*(追記)2021年12月24日(金)に閣議決定された「令和4年度税制改正大綱」により、2022年1月1日〜2023年12月31日の猶予期間は、事前の手続きを要せず、紙などの代替手段での保存が可能となります。詳しくは「令和4年度税制改正大綱」のP76「 (8)電子取引の取引情報に係る電磁的記録の保存への円滑な移行のための宥恕措置の整備」の項目をご覧ください。

帳簿を作成するシステムの要件など、従来の国税関係帳簿をデータ保存する場合のシステム要件は比較的厳しいとされていました。今回の改正では、この帳簿のシステムの要件は廃止されます。それとともに、これまでの厳格な要件に従った帳簿のシステムで作成された帳簿データを優良電子帳簿とし、優良電子帳簿としてデータで保存されている場合には、過小申告加算税が従来の半分(5%)となります。優良電子帳簿の適用には届出書の事前提出が必要です。

従来のスキャナ保存にはこれまで厳しい要件がありました。例えば、2人以上の体制で入力をすること、定期検査を行って適正な入力をすること、原本の廃棄ができないこと、タイムスタンプが必要なこと、入力期限は概ね3営業日以内などといった要件です。今回の改正で、入力期限内に入力できていることが確認でき、訂正や削除の履歴が残るシステムで保存される場合のタイムスタンプ付与は不要となります。入力期限も約67日以内に入力すれば良いこととなり、適正事務処理要件は廃止されました。またスキャナ保存の要件に対応したシステムを導入すれば、すぐに原本廃棄ができるようになりました。

前述の「③電子取引データの厳格な保存」については、電子署名が付された電子契約に関わってくる項目となります。取引に係るデータの保存要件について、さらに詳しく解説します。

セッション資料より引用

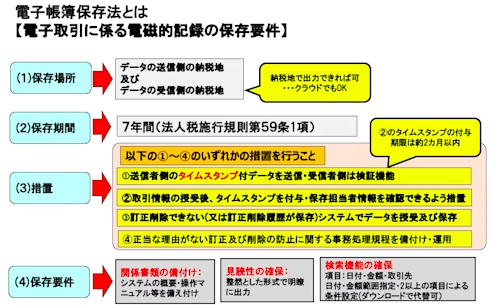

まず、保存場所と保存期間です。保存場所は納税地でなくても、納税をする本店所在地から見ることができれば問題はありません。会社内のサーバーでなくとも、クラウドサービス上のもので差し支えありません。ただし、送信者側と受信者側の両方の納税地できちんと見られるようにしておかなくてはいけません。

また、保存期間は7年間となります。ただし、青色申告法人や連結納税の承認を受けている会社は、欠損金があった場合に繰越ができますが、繰越欠損金の控除は10年間可能です。そして繰越欠損金が生じた事業年度について10年間の保存が必要になります。そのため基本的には10年間の保存と考えた方が良いでしょう。

次に、保存に必要となる措置です。下記の4つのうちからいずれかの措置を行うことが改正電子帳簿保存法で定められています。

送信者側のタイムスタンプ付データを送信・受信者側は検証機能

取引情報の授受後、タイムスタンプを付与・保存担当者情報を確認できるよう措置

訂正削除できない(または訂正削除履歴が保存)システムでデータを授受及び保存

正当な理由がない訂正、および削除の防止に関する事務処理規程を備え付け・運用

これらは、データの真正性を担保する措置です。1と2はデータにタイムスタンプを付けることによって真正性を担保します。1が送信者側で、2が受信者側での措置になります。今回の改正では2のタイムスタンプ付与期限が緩和されています。これまでは遅滞なくタイムスタンプをつけるということになっていましたが、付与期限はスキャナ保存の入力の期限と合わせ、約二カ月以内ということになります。

3は訂正・削除ができないシステム、もしくは訂正や削除の履歴が残るシステムでデータの授受と保存をするという措置です。4は正当な理由のない訂正および削除の防止に関する事務処理規程を備え付け保存するという措置です。

そして保存の要件としては3つあり、そのうちの1つは関係書類の備え付けで、システムの概要や操作マニュアルなどを備え付ける必要があります。次に見読性の確保です。整然とした形式で、明瞭にデータ出力できることが求められます。3つ目は検索機能の確保になりますが、先に述べた「スキャナ保存要件の緩和」で説明したことと同様になります。

契約書など取引書類の電子化を進めるうえでのポイントは、まず、書類の一元管理と社内電子処理・承認になります。会社内にはさまざまな書類があり、これらすべてを一度に電子化するのは難易度が高くなります。データを保存するためのシステムとして、例えば、電子帳簿保存法に対応している文書管理システムを導入・活用する方法が電子化への近道と言えるでしょう。この文書管理システムを帳簿のシステムだけでなく、会計や業務システムと連携させることで、さまざまな書類を一元管理することができます。そのため、この文章管理システムは要件に沿って稼働するものを導入することが大切です。

さらに電子ワークフローを利用すれば、ワークフローに登録するだけで、すべての書類が1つのワークフローで取引ごとに保存できます。その都度書類を文書管理システムに保存する手間を省き、自動的に社内での処理も進み、文書管理も行い、保存もできるといった仕組みを作ることが可能です。つまり、デジタルトランスフォーメーション(DX)の取り組みを推進していくことが重要となります。

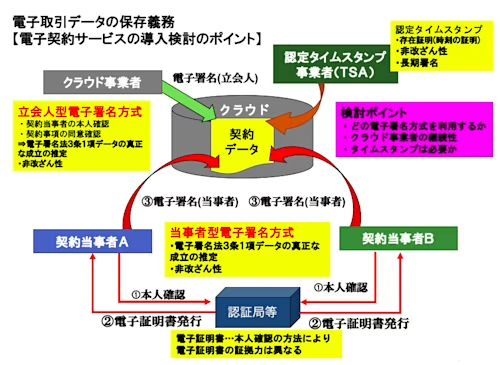

そして、電子契約書をどのように保存するかもポイントとなります。電子契約とは、従来の書面契約に代わり、電子データに電子署名を付すことで成立する契約行為のことを言います。現在、大きく分けて2つの形態の電子署名サービスがあります。それは「当事者型」電子署名方式と「立会人型」電子署名方式です。当事者型電子署名方式は、当事者同士がそれぞれに認証局で本人確認、電子証明書を受け、電子署名を授受する方式です。しかし、この当事者型電子署名方式は手間がかかる傾向があります。認証局に自分の証明書の発行を申請する必要があり、時間もかかります。そこで、近年普及が進んでいるのが立会人型電子署名方式です。ドキュサインが提供する「Docusign eSignature」もこちらの方式ですが、サービスの事業者が立会人として契約当事者の本人確認、契約事項の同意確認を行い署名することで、この電子契約書が本物であることを認定します。認証局に証明書を発行してもらう手間も時間もかからないので、立会人型電子署名方式は広く普及しています。

セッション資料より引用

また、電子契約書の保存場所を検討することも電子化において重要なポイントとなります。電子署名サービス事業者の中には、クラウドでも保存できるサービスを提供しているケースもありますが、その事業者で作成をした電子契約書しか保存できないサービスが多くあります。では、他の電子契約サービスで作成した電子契約書のデータをどこで保存するかというと、電子署名が付された電子契約書データはそのまますべて自社でメインで使用している文書管理システムで保存しておかないと、契約書の管理が難しくなる可能性があります。こうした保存場所について検討することも重要です。

近年、さまざまな電子署名/電子契約サービスがリリースされています。これまで紙で管理してきた書類をどの文書管理システムでどのように一元管理・保存するかという点とともに、電子署名方式やタイムスタンプをどうするか、電子署名の有効性が担保されていることなどについてもしっかりと検討することがポイントになります。

なお、ドキュサインの電子署名を使用する際の基本的な対応としては、改ざんされないように電子データを保管すること(署名が完了した文書はドキュサインのクラウド上で改ざんされず、ダウンロードデータも改ざん検知措置がされます)、データ検索については台帳管理を用いること、になります。ドキュサイン上のデータは簡単に出力可能かつ、契約アクションやDocusign Retrieveといった機能を使うことで、外部ストレージ、外部システムと連携し、文書管理の効率化を図ることが可能です。

ドキュサインの製品情報につきましては、弊社営業担当までお問い合わせください。

免責事項:本記事は情報提供のみを目的としており、ごく短期間に法改正が行われる可能性があることから、弊社は全ての情報が最新のものである又は正確であることを保証していません。適用法の許容する範囲において、弊社又は弊社の代理人、役員、従業員若しくは関係会社のいずれも、直接的損害、間接的損害、付随的損害、特別損害、懲罰的損害又は結果的損害(代替商品若しくは代替サービスの調達、使用不能若しくは逸失利益又は事業の中断を含みます。)について、かかる損害が生じる可能性について通知を受けた場合であっても、本記事に掲載されている情報を使用したこと又は使用できなかったことにより生じる契約責任、厳格責任又は不法行為による責任のいずれの責任法理によっても、かかる損害を補償する義務を負いません。本記事に掲載の情報について特定の法律上の質問がある場合は、適切な資格を有する専門家にご相談ください。

関連記事